来源:物联网智库

导 读

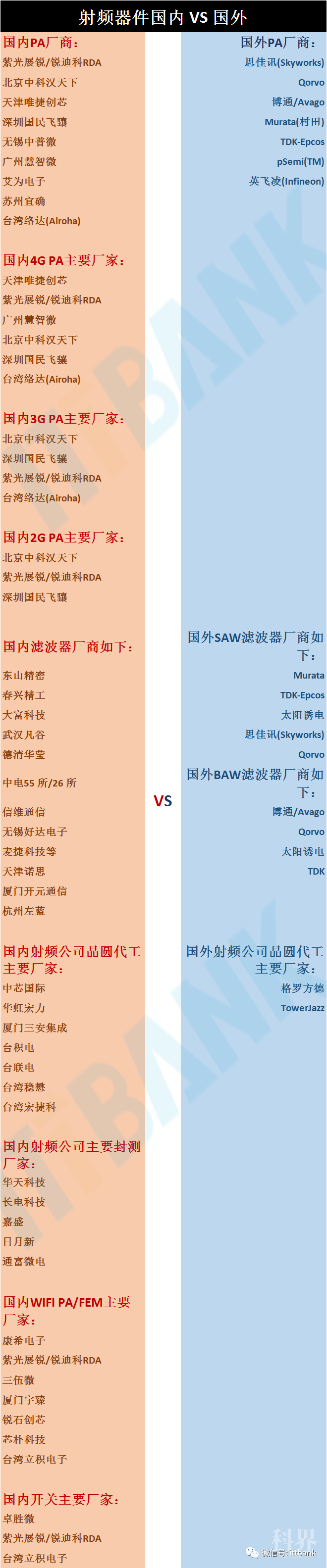

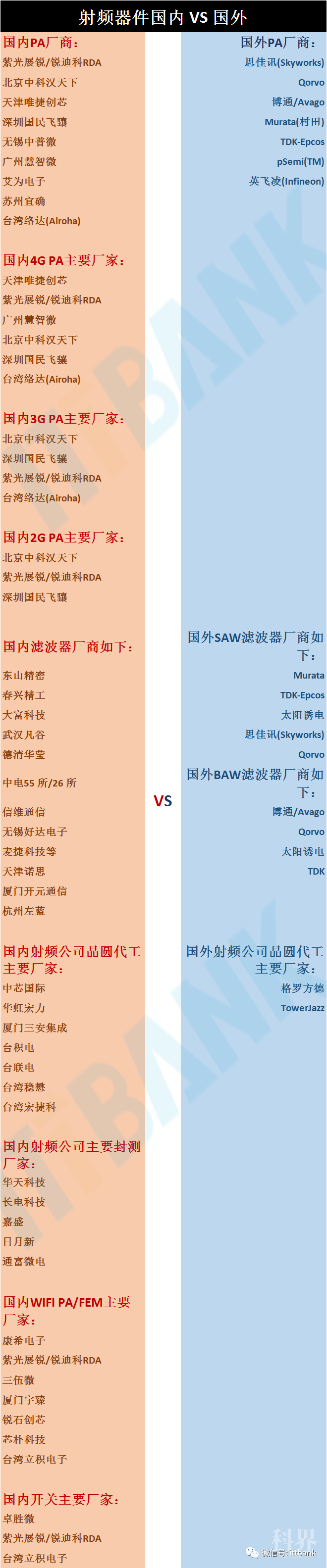

目前全球射频前端市场总规模稳定增加,且集中度较高,前四大厂商几乎占据着85%市场,领先的厂商均是日美发达国家企业,分别是Skywork、Qorvo、AVAGO和muRata。

日美发达国家独大,强者俞强

目前全球射频前端市场总规模稳定增加,且集中度较高,前四大厂商几乎占据着85%市场,领先的厂商均是日美发达国家企业,分别是Skywork、Qorvo、AVAGO和muRata。

全球射频前端市场增长及份额

除此之外,全球射频公司还在不断的进行整合演变。不断可扩展技术、产品及市场渠道,进行有机结合。强强联合,强者俞强。

全球射频公司整合演变一览

美国三大射频巨头:Qorvo、Avago、SkyworkQorvo利用收购,拓宽产品线

Qorvo是2015年由RFMD和TriQuint两家公司合并而成立一家RF厂商。两家公司合并后的Qorvo完成了天线、功率放大器芯片、滤波器和射频开关的全产业线布局。公司主要包括两个部门,移动产品以及基础设施和国防产品。这两个部门具有一个共同的特点:射频与通信,其中射频技术是Qorvo专注的领域。自Qorvo成立后,公司就进行了多次并购,来扩大其产品线。在这个过程当中,Qorvo根据当时的市场情况,首先针对物联网领域进行了布局——2016年4月,Qorvo宣布收购物联网解决方案供应商Green Peak,此次收购让Qorvo得以扩展RF解决方案和系统芯片 (SoC),为其在智能家居、物联网等领域的快速发展提供了强有力的支持。当时间进入到2019年以后,5G的发展开始被业界所关注。而Qorvo因有Sub-6G和mmWave技术,被业界看好其在5G时代的发展。乘着5G的东风,Qorvo也在2019年进行了多次收购。在这几宗收购当中,我们不仅看到了Qorvo不仅仅在丰富射频产品线,也在积极扩展非射频产品的业务。在非射频产品线中,Qorvo收购 Active-Semi International当属典型的案例。Active-Semi是电源管理和智能电机驱动IC市场的新兴领导者,并不属于Qorvo常规经营范畴,Qorvo为什么会青睐于此?对此,Qorvo方面曾表示,收购后,Active-Semi将成为 Qorvo 基础设施与国防产品 (IDP) 部门的一部分。而电源管理在Qorvo所专注的IDP(包括5G基站、国防有源相控阵、汽车和物联网)市场的营收贡献将会越来越多,这是Active-Semi吸引Qorvo兴趣的原因之一。此外, Active-Semi的电源管理芯片在运动相机市场拿下大概50%的市占,在固态硬盘中的份额也介乎20%到25%之间,电机产品也和全球领先的大客户建立了紧密的合作关系。更重要的一点,Active-Semi在攻克这些市场的期间,还积累起了开辟更多新兴市场的技术基础,也成为了Active-Semi赢得Qorvo青睐的加分项。Larry Blackledge 在Active-Semi被Qorvo收购时曾表示:“Active-Semi 的可编程模拟功率解决方案与 Qorvo 的领先产品和技术组合的强强联手会带来大量机会,使公司可以增加营收,开发更高集成度的系统解决方案,进军 5G 基础设施等新的高增长市场。”六个月后,Qorvo方面再次传出收购消息。据悉,Qorvo本次收购了高性能RF MEMS天线调谐应用技术供应商 Cavendish Kinetics。对此,Qorvo表示,收购完成后,CK团队将推动RF MEMS技术应用于Qorvo的全部产品线,并将该技术转变为能针对移动设备和其他市场进行大规模制造。近日,根据Qorvo最新季度的财报显示,Qorvo已就收购Decawave和Custom MMIC达成明确协议,公司表示将斥资5亿美元收购这两家公司。其中,Decawave主要专注于研发一种提供超宽带(UWB)无线技术的低功耗芯片,其可以识别室内任何物体的特定位置。UWB芯片被苹果应用于其iPhone11,iPhone 11 Pro和iPhone 11 Pro Max中。另外,也有消息显示,华为也计划将UWB芯片用于其手机当中。种种迹象表明,未来围绕着UWB芯片将会为手机带来新的发展机会。众所周知,移动设备是Qorvo营收来源很重要的一部分,此时,Qorvo选择收购拥有一流UWB技术的企业也是一种能够快速进入到UWB领域的方式。通过布局UWB技术,Qorvo也可将UWB技术与其此前收购的物联网相关技术相结合,从而迸发出更大的影响力。Avago射频产品正走向边缘化

在半导体行业当中,提到收购能手,就不得不提到现如今半导体行业排名第五的企业——Broadcom。现在的Broadcom是Avago于2015年斥资370亿美元收购了当时的Broadcom Corp BRCM.O,后更名为Broadcom Limited。射频芯片作为Avago的原始业务之一,却在Broadcom中走向边缘化。根据外媒消息,Broadcom正在考虑出售其无线芯片业务,目前Broadcom正在与瑞士信贷合作,为其射频部门寻找买家。据悉,Broadcom此次计划出售的RF部门属于无线业务的一部分,但在 2019 Q4的财报电话会议中,Broadcom CEO 陈福阳表示,博通的无线芯片业务是独立运营的。公司表示,目前该业务已被划为核心半导体业务之外的业务。通过整合以上信息,有市场认为,Broadcom的重心将开始由半导体转向软件。而通过Broadcom自2018年以来的收购情况来看,Broadcom的确已经在软件业务领域开展了大规模的收购——2018年7月,Broadcom以189亿美元现金收购软件公司CA Technologies。2019年8月,Broadcom宣布以107亿美元收购杀毒软件厂商赛门铁克的企业安全业务。即便Broadcom正在试图拓展其软件方面的实力,并有意向出售其射频业务,但其射频产品却仍然被业界所认可。近日,Broadcom表示,公司已经与苹果签署了两份多年合作协议,称其部件将出现在苹果产品中。据悉,这两宗交易是去年夏天博通披露的射频芯片供应协议的补充。Broadcom公司表示,两家公司新的协议以及此前披露的其他合同将为该公司带来总计150亿美元的收入。由此可见,其射频业务的强劲实力。Skyworks的孤军奋战

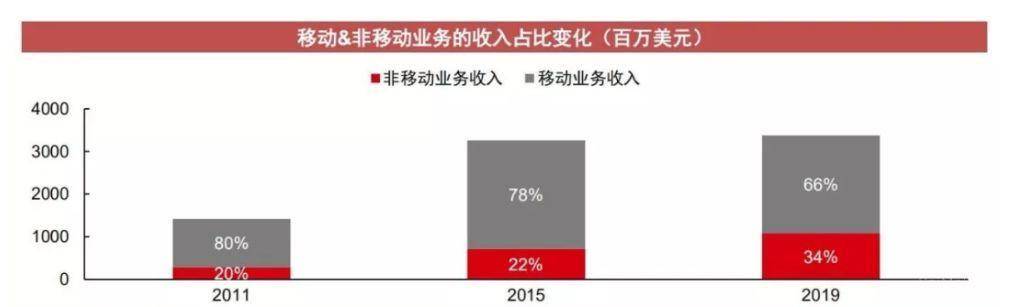

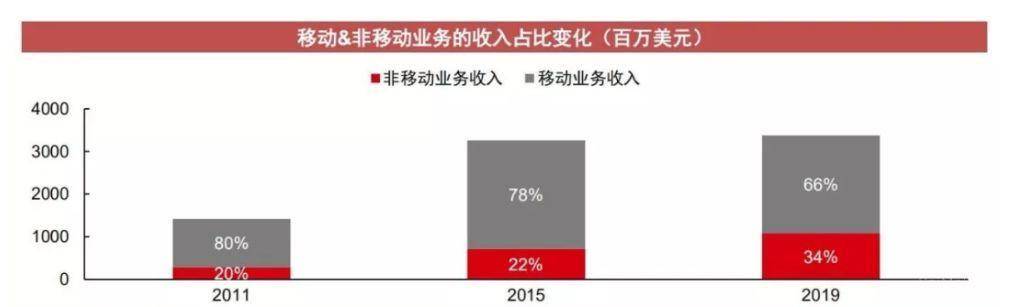

相对于Qorvo与Broadcom而言,Skyworks方面则鲜有买卖消息,可以说这家公司一直都处于孤军奋战的状态。这家成立于1962年的企业致力于开发用于射频和移动通信系统的半导体。据其例年财报显示,在2011至2019年中,Skyworks的移动业务收入从11亿增长到23亿左右,年化增长率为9.2%;非移动业务收入从2.84亿增长到11亿以上,年化增长率为19%。非移动业务增速明显高于移动业务。但Skyworks客户集中度较高,其产品大部分销售给苹果公司——根据公司披露的相关信息显示,苹果公司在2018财年占其总营收比重为47%,是公司的第一大客户。

除苹果以外,Skyworks也是多家本土手机厂商的射频供应商。受惠于中国手机市场在过去几年中的成长,也为Skyworks带来了巨大的商机。据相关数据显示,Skyworks营收来源最大的消费地区为美国,第二大消费地区则是中国大陆,2018财年占比25.4%,2019财年上半年为22.1%。同时,万物互联的趋势也让射频成为了必不可少的器件。根据近期5G Americas与推出的5G白皮书指出,蜂巢式物联网正成为广域物联网应用的首选技术;同时爱立信(Ericssion)2019年移动性报告中亦表示,蜂巢式连接的IoT装置预计将从2018年的10亿台成长至2024年的41亿台,复合年成长率为27%。其中LTE-M/NB-IoT(大规模物联网)预计将占其中的45%,远高于2018的数量。在这种趋势下,Skyworks在“触网”时并没有选择收购,而是通过合作的来进行布局。今年一月,Skyworks与Sequans联手于2020年美国消费性电子展上展示新品,有意布局NB-IoT/LTE-M市场。有媒体报道称,本次Skyworks与Sequans的技术合作,将使大规模物联网的布建加速,连带提高5G应用。此外,也有国外相关报道认为,Skyworks将是即将推出的5G的主要受益者,它已经从最初推出的5G移动网络和支持它的基础设施中发现了新的动力。这也是Skywork能够在射频市场中保持竞争力的一大亮点。根据华为发布的全球产业展望预测,到2025年,全球将部署650万5G基站,由于5G基站频段高,覆盖半径小,传播性能弱,需要更多小基站来实现室内室外场景的全面覆盖,预计5G时代小基站的规模将数倍于宏基站。Skyworks所拥有的4G/5GSmallCell和Massive-MIMO基站解决方案,将在未来非移动端5G业务中发挥潜力,因此,也被业界所看好。

除苹果以外,Skyworks也是多家本土手机厂商的射频供应商。受惠于中国手机市场在过去几年中的成长,也为Skyworks带来了巨大的商机。据相关数据显示,Skyworks营收来源最大的消费地区为美国,第二大消费地区则是中国大陆,2018财年占比25.4%,2019财年上半年为22.1%。同时,万物互联的趋势也让射频成为了必不可少的器件。根据近期5G Americas与推出的5G白皮书指出,蜂巢式物联网正成为广域物联网应用的首选技术;同时爱立信(Ericssion)2019年移动性报告中亦表示,蜂巢式连接的IoT装置预计将从2018年的10亿台成长至2024年的41亿台,复合年成长率为27%。其中LTE-M/NB-IoT(大规模物联网)预计将占其中的45%,远高于2018的数量。在这种趋势下,Skyworks在“触网”时并没有选择收购,而是通过合作的来进行布局。今年一月,Skyworks与Sequans联手于2020年美国消费性电子展上展示新品,有意布局NB-IoT/LTE-M市场。有媒体报道称,本次Skyworks与Sequans的技术合作,将使大规模物联网的布建加速,连带提高5G应用。此外,也有国外相关报道认为,Skyworks将是即将推出的5G的主要受益者,它已经从最初推出的5G移动网络和支持它的基础设施中发现了新的动力。这也是Skywork能够在射频市场中保持竞争力的一大亮点。根据华为发布的全球产业展望预测,到2025年,全球将部署650万5G基站,由于5G基站频段高,覆盖半径小,传播性能弱,需要更多小基站来实现室内室外场景的全面覆盖,预计5G时代小基站的规模将数倍于宏基站。Skyworks所拥有的4G/5GSmallCell和Massive-MIMO基站解决方案,将在未来非移动端5G业务中发挥潜力,因此,也被业界所看好。

射频前端全球五大供应厂商

国产射频PA的真实市场现状

国内射频PA三大市场:手机市场、WIFI市场、基站市场。根据法国调研机构Yole统计,手机PA市场约占65%,WIFI PA市场约占20%,基站市场约占10%,其他为5%。手机PA市场现状:要了解射频PA的真实市场需求现状,我们需要从全球手机市场出货量和国内手机市场出货量来分析。国产手机射频PA分为:2G PA、3G PA、4G PA、5G PA。2020年,全球2G手机预估为3亿部,采用国产2G PA,其中昂瑞微占60%以上;3G手机预估为5000万部,国内市场基本为零,3G PA主要是昂瑞微和Qorvo;4G手机预测为9.5亿部,其中大约6亿部来自中国,4G PA的需求大约为50KK/M,假定SKY、Qorvo和高通PA分走50%的份额,国产射频PA厂家的机会是25KK/M,国内有Vanchip、慧智微、展锐、飞骧、锐石创芯、昂瑞微等厂商提供4G PA,其中一家占10KK/M以上。华为海思手机射频PA具体出货数据未知,在此不做具体分析。据高盛最新的一份报告预测显示,2020年全球5G智能手机出货量将达2亿部。2020年出货的2亿部5G手机都会采用国外5G PA,设计工作已完成或者即将完成。国内5G PA从样品到量产交货需要时间,真正的机会要等到2021年。国产手机射频PA有没有机会,与Skyworks暂时停产无关,能替代的,已经替代,不能替代的,缺货也很难替代,何况还有Qorvo。此外,需求大幅下滑,之前的备货应该可以满足市场供货需求。从下面的国内外手机出货数据和预测就可以看出。

WIFI PA市场现状:根据Yole和多方的数据统计结果,WIFI PA市场规模约为手机PA市场规模的三分之一。Yole之前预测,手机射频前端市场将从2017年的150亿美元增长到2023年的350亿美元,迎来14%的高速增长。其中PA,将会从2017年的50亿美元增长到2023年的70亿美元,年增长率7%。Yole之前应该没有想到中国手机射频PA会进展那么快,中国手机射频PA厂家会有那么多,价格竞争会有那么激烈,价格直接砍一半。如果Yole重新统计,全球手机射频PA年销售额至少会降到40亿美金。推算下来,WIFI PA/FEM的市场规模约10亿美金是个比较准确的数字。这是一个小众市场吗?通过WIFI PA全年砷化镓晶圆消耗量统计,再乘以一片6寸晶圆上平均DIE颗数,得到的结果是约15亿颗/年。随着WIFI6的到来,这个数量还会上升,但国产WIFI PA的兴起,导致产品均价会大幅下降。WIFI PA/FEM正在经历国产替代的过程,只要不是终端客户指定,新项目上基本上都会首选国产芯片,包括台湾立积,这也是立积Q3/Q4上市财报业绩快速增长的原因。2019年立积受惠华为等客户802.11ac FEM网通产品拉货稳定增加,营收6.48亿元人民币(非WIFI射频产品占10%),毛利率35.8%。随着华为WIFI6路由器量产提货,立积2020年第一季度营收1.96亿人民币,同比上年季度增长95%。到目前为止,国产WIFI PA/FEM的市占率不超过10%,包括台湾立积。最新统计,国内做WIFI PA/FEM的公司已达13家。基站PA市场现状:基站PA分GaN PA、LDMOS PA、GaAs PA,这些产品长期被国外厂家所垄断,近些年国内公司也开始研发,真正批量出货的很少。GaN PA和LDMOS PA的主要厂家:NXP、日本住友、Amploen、Qorvo。GaAs PA的主要厂家:Skyworks、Qorvo、高通。行业专家介绍,GaAs PA用于小功率基站,以2W为主,4W的GaAs PA很难支持100MHZ带宽。现在2W的GaAs PA已经有很多国内公司在做了,竞争也会很激烈。目前,基站PA主要采用LDMOS PA,但是LDMOS技术适用于低频段,在高频段领域存在局限性。行业人指出,5G基站GaN PA将成为主流技术,GaN PA能较好的适用于大规模MIMO技术。根据Yole预测,2023年基站PA的市场规模将达到6-7亿美金。国产射频芯片与国外差距

国产射频前端芯片取得了很大的进展,但也要看到差距,这种差距将长期存在。有人问,国产射频前端芯片什么时候可以追上国外;我说10年,也有人说20年。什么时候国内射频芯片公司可以自己定义主流产品了,那时就可以说已追上或者超越国外公司。在有些射频前端芯片方面,我们已经追上国外。在主流射频前端芯片方面,国产射频芯片公司差距明显,革命尚未成功,同志仍需努力。国产手机PA的差距:2G PA:各方面性能都不输国外产品,成本更低。国外公司2G PA基本上不再供货了。3G PA:整体性能不输国外产品,成本更低。国内厂家有昂瑞微,展锐、飞骧;国外主要是Qorvo CMOS 3G PA。4G PA:分两档,中功率4G PA和高功率4G PA,国产中功率4G PA与国外产品基本上不相上下了,成本和价格上都有优势,能替换的都已经替换了。国产高功率4G PA,整体性能上还是有点差距的,但也能满足手机客户的需求,最后取决手机客户是否对性能有极致追求。5G PA:国内产品差距还是很明显的,SKY和Qorvo在去年已经量产交货,国内公司今年才开始有样品。根据以往的经验,SKY和Qorvo在年底会推出下一代5G PA产品,国内公司又要开始下一波的跟进。为了摆脱国产射频芯片公司的跟进,SKY和Qorvo有三种方式:不断地更改PIN脚定义,改进一些小功能,其实也是大同小异,以先入为主的方式,让跟进者没法直接替换。国内厂家要跟进量产,需要一年以后。

创建很多产品型号,通过芯片版图改变一下PIN脚位置,变成同样功能的产品有不同的型号,不同的客户推不同的型号,让国内公司不知道跟哪一个?感谢MTK,在手机上结束了这一做法,统一PIN定义,让国产射频PA缩短了差距。

在手机PA上,SKY和Qorvo只有一种做法,保持先进性、保持产品的复杂性、保持产品定义主导权。

记得10年前,国产2G PA在客户端量产交货,8年前国产3G PA也开始出货。眼看着跟上了,最后还是没跟上。国产WIFI PA/FEM的差距:WIFI 4 PA/FEM:国内中功率产品成本优势明显,整体性能上也已经不差于SKY和Qorvo。完全可以替代,但也要说明一下,这已经是SKY、Qorvo公司10年前的产品了。高功率产品,跟SKY和Qorvo还是有点差距。WIFI 5 PA/FEM:国内很多公司都在做这个产品,能做好的公司不多,康希5.8G中功率FEM性能上国内做的最好。产品也分中功率和高功率,国内高功率FEM与SKY和Qorvo差距明显。WIFI 6 FEM:当前是热点,很多射频前端芯片公司纷纷加入这个赛道。WIFI6给射频前端带来了更多机会,也带来了更多竞争。WIFI6 FEM同样分中功率和高功率,国产WIFI6中功率已经出来,国产高功率WIFI6 FEM估计要到明年。SKY和Qorvo高功率WIFI6 FEM在2018年就已经面世,预估国内产品的差距至少是3年。WIFI 7 FEM:SKY在客户端已经可以提供样品了。WIFI PA/FEM有个好处,是个长尾产品。只要做的好,性价比高,市场一直存在。要跟随SKY,也很有难度,同样类型的WIFI6 FEM,SKY有330、331、333、337、340,国内公司怎么跟?国产射频开关和LNA的差距:射频开关:射频开关在技术上没有什么发展,工艺都是采用SOI,频率支持不是问题,分GPIO和MIPI接口。卓胜微已经是世界上最大的射频开关公司,国内射频开关,性能好,成本和价格更好。我也分析了一下,市场价格在0.1USD以下的产品,SKY和Qorvo都没有什么兴趣去继续优化,做完就结束。射频Tuner:这个产品还是由国外公司领先和主导,主要厂家:SONY、SKY、Qorvo。Tuner分为三级:耐压40V、60V、80V。耐压40V和60V,国内射频芯片公司基本上都能做,但80V还有难度,也有听说卓胜微已经做出来。据了解,耐压80V已经满足5G手机应用,对技术上没有进一步的要求。市场上的Tuner主要为SP2T、SP4T、DPDT、3P3T。GPS/LTE/WIFI LNA:LNA是国内射频芯片公司主导的市场。技术上,已经没有问题;工艺上,已经很成熟,人才上,已经很充足。但国内公司不太关注高性能的LNA,这跟国内市场有关系,大家只关注量大的产品。如果要说差距,滤波器的差距与国外是最大的。国产滤波器的追赶需要时间和投入。来源:iot101 物联网智库

原文链接:https://mp.weixin.qq.com/s?__biz=MjM5MTM5ODQyMA==&mid=2651225403&idx=3&sn=9ab8a885288c8f90748bbea63a41b226&chksm=bd44f2408a337b56d0c07a6d8efd53e9ccc3173eaa2bdc5fca6a5153e363ac6845f17c5069df#rd

版权声明:除非特别注明,本站所载内容来源于互联网、微信公众号等公开渠道,不代表本站观点,仅供参考、交流、公益传播之目的。转载的稿件版权归原作者或机构所有,如有侵权,请联系删除。

电话:(010)86409582

邮箱:kejie@scimall.org.cn